信託報酬(運用管理費用)が低い投資信託を選択している

信託報酬とは投資者が投資信託を保有している期間、運用会社に払い続ける手数料です。

長期間運用する可能性が高い投資信託にとって、運用手数料はとても大切な要素で、購入時の手数料率を重視するよりも信託報酬の低い投資信託を選択することの方が重要です。

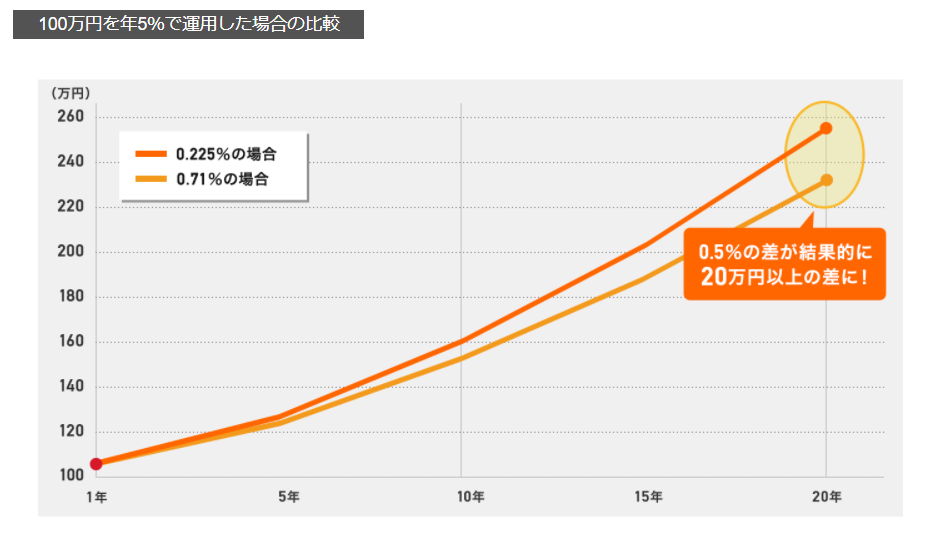

例えば、100万円分の投資信託を購入し年率5%運用で、信託報酬率が0.225%と0.71%の2本の投資信託を比較すると、負担する信託報酬額の差は10年で7.2万円20年で22.5万円の差が出てきます。

投資金額が更に大きければ大きいほど、運用期間が更に長ければ長いほど負担する金額の差が大きくなってくるので、信託報酬の低い投資信託を選択することはとても大切な要素になります。

定期的な買い付けで投資タイミングを分散している(ドルコスト平均法)

投資において買い付けのタイミングはとても重要な要素になりますが、損をしない人の特徴として、すべてのお金を一度に投資するのではなく、少しずつ一定のタイミングで一定の金額の買い付けをしています。(ドルコスト平均法)

このように時間分散することによるリスク低減の重要性を知っている人は、下げに強い資産構成がなされていて、総じて良いパフォーマンスを挙げています。

この買い付け方は、分散投資で忘れられがちな投資タイミングの分散という大切な考え方になります。

一定の口数ではなく一定の買い付け金額で購入する

ドルコスト平均法の注意点としては、一定の口数を購入するのではなく一定の買い付け金額で購入していくことです。

初心者の人であれば口数と買い付け金額を混同してしまう場合があるので注意が必要です。

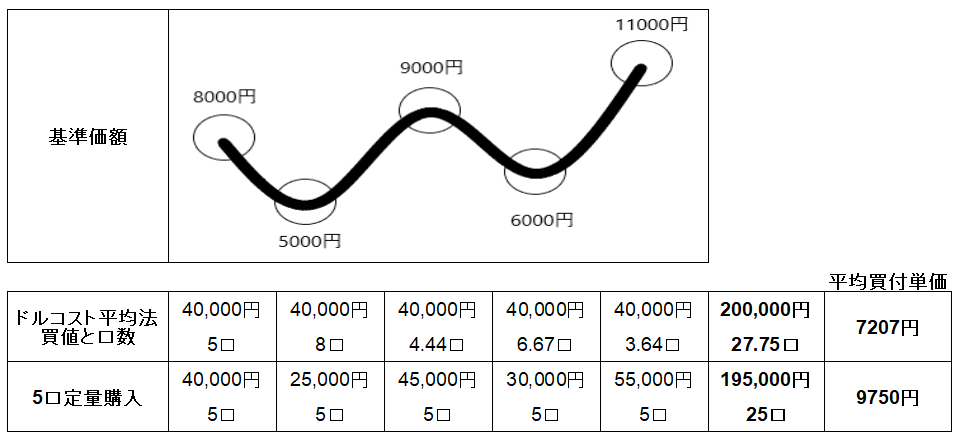

下図を例にして、毎月1日に5ヶ月間、4万円分買い付ける場合と、5口定量で買い付ける場合を比較してみます。

ドルコスト平均法の買値と口数ではトータル20万円支払い、27.75口購入することができ、平均買付単価は7207円になります。

対する、毎月口数を5口買い付けた場合は、トータル19万5000円支払い、保有口数は25口しか購入できず、さらに平均買付単価は9750円とドルコスト平均法に比べて割高で保有してしまっていることになります。

ルールに従って決められた金額を定期的に買い付けていく

現在が一番安いタイミングだと自分で判断して投資金額を増やしたりはせず、ルールに従って決められた金額を定期的に買い付けて行くことが重要になります。

少しでも安値での購入口数分を増やしたい気持ちを抑えることが大切になります。

投資対象、投資地域を分散している

株型や債券型、リート型などの投資信託を複数保有し、さらには投資地域もアジアや北米、南米、ヨーロッパなどバランスよい配分のポートフォリオにしてリスク低減効果の高い、下げに強いポートフォリオにしていることも特徴です。

純資産残高の多さも重要な判断要素

純資産残高とは投資家から集められたお金とそのお金で投資信託が投資している債券や株などの資産の時価を表しています。

純資産残高が少ないと運用コストの方が運用することによる収益(信託報酬)よりも高くなり運用会社にとっては利益がありません。

純資産残高1億円、委託会社分の信託報酬率1.0%の投資信託の場合、1年に100万円の収益しか発生せず、運用することにより赤字が続くことになってしまいます。

このように純資産残高が少ないと早期償還になってしまうリスクがあるので最低でも30億から50億円くらいの純資産残高を目安として投資信託を選定することが重要です。

2021年6月1日現在で一番大きな純資産残高の投資信託はグローバルESGハイクオリティ成長株式ファンド(為替ヘッジなし)で1兆684億円となっています。

基準価額が低い=割安ではないという事を知っている

投資信託の基準価額は割高割安を表しているわけではないことに注意が必要です。

例えば投資対象(株や債券、不動産などの資産の種類や投資地域)がほとんど同じである投資信託2本があるとして、一方の基準価額の方が安いから割安で買い時ということではありません。

投資信託の基準価額の決まり方は下記の式の通りです。

株価の場合は総株数(投資信託の場合の総口数)が変化しないことを前提として資産価格が上下するので割高や割安という考えが正しくなります。

ですが投資信託の場合は購入すると購入金額分だけ総口数が増え、解約すると解約金額分の総口数が減ることで基準価額が算出されています。

ですので同じ投資対象、投資方法で2本の投資信託の割高割安を比較する際の指標としては意味をなさないということになり、基準価額が低い=割安ということではないことになります。

投資可能期間を認識している

損をしていない投資者の共通点として、自分が将来あとどの位の期間投資できるかを認識していることも挙げられます。

その投資可能期間によって、自分が一番満足度が高く最大限に資産を増やす投資方法を実践しています。

高齢者はリスクが低い債券型重視,若年者は株式型やリート型が多い

債券型か株式型か、もしくはリート型であるのかなども大切な判断要素になります。

余命期間を考慮すると高齢者は若年者より運用期間が限られています。

若年者に比べて投資信託の保有期間が短くなるので、リスクの低い債券型の割合を大きくしています。

もし元本が減ってしまった場合、残投資可能期間を考えると再度上昇するまでの期間が限られているので、元本確保に重点をおく必要があるからです。

対する若年者は、保有期間を長くすることが可能なので、株式型やリート型など、リスクの高い投資信託を選択して積極的な資産拡大が可能になります。

高齢者は分配金受取り,若年層は年一回決算コースを選んでいる

投資信託を老後資金の対策とするのであれば、毎月分配金を受け取るか分配金なしの年1回決算のどちらを選択するかも大切になります。

高齢者であれば分配金を受け取り、若年者であれば分配金なしの年一回決算の投資信託を選択しています。

一般的に、高齢者であれば将来の複利効果を狙うより、現在資金を使うことの方が満足度が高くなるからです。

生涯におけるお金を使うことに対する満足度は若年者か高齢者かで異なり、それに合った運用方法を選択することが大切になります。

年一回決算の投資信託は資金効率、複利効果、課税面で有利

年一回決算型投資信託は、分配金を放出しないという点でファンドが運用する資金の制約が少なくなるため資金効率の面で有利です。

分配金を出さないということは、ファンドの運用者は運用できる資金の自由度が増すという点で有利だからです。

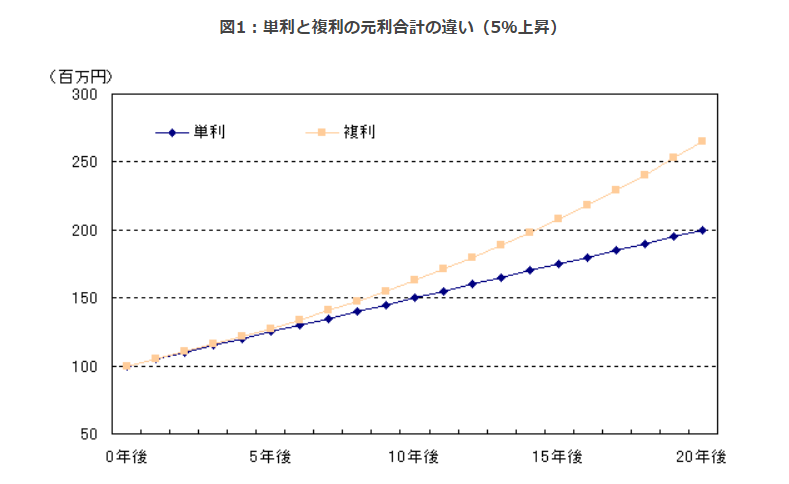

さらに複利効果による運用メリットを生かすことができます。下図を参考に複利効果がどれほど有利かを見ていきます。

年率5%の利回りが期待される資産に、100万円分単利と複利で投資した場合、5年後は両者とも約130万円とほとんど変わりませんが、20年後には単利で200万円、複利で270万円と、35%もの差をつけ複利運用のパフォーマンスが高くなっています。

この複利運用による効果は長期間になればなるほど高くなっていきます。

課税面においては、分配型投信だと分配金の度に課税され税金分の資金ロスが発生しますが、分配金を放出しない投資信託は課税されることなく運用を行うことができ、この点においても運用の自由度が増すため有利になります。

このように年一回決算型の投資信託は、資金効率、複利効果、課税面の点で分配型の投資信託よりも運用成績が良くなる傾向があります。

まとめ

投資信託で損をしない人の特徴はこれらのことをしっかりと認識して運用していることです。

特に、複利効果を存分に利用し時間をしっかりと味方に付ける運用をしています。

さらに忘れられがちな時間分散による投資(ドルコスト平均法)もしっかりと行っている人が多く見受けられます。

これらの点を投資の際に参考にして頂ければ幸いです。